重磅!调整关税!这个板块迎利好

发布时间:2025-07-01 | 发布者: 东东工作室 | 浏览次数: 次(原标题:重磅!调整关税!这个板块迎利好)

2024年关税调整方案公布!

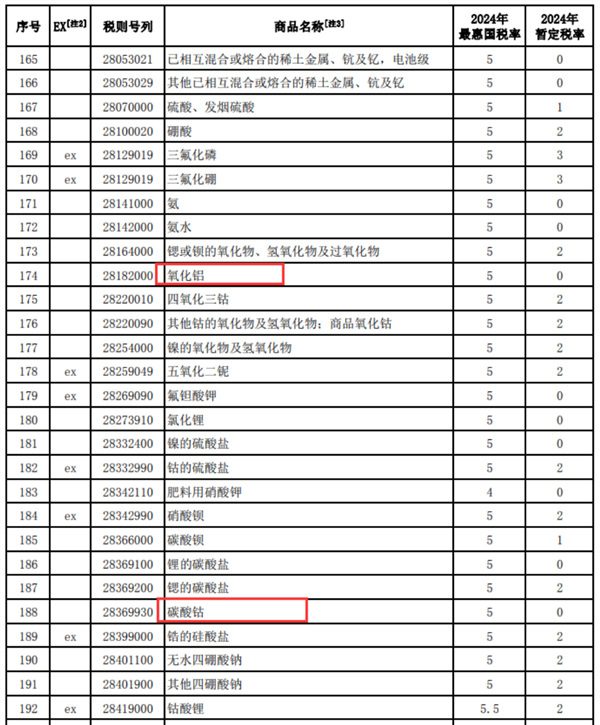

12月21日,国务院关税税则委员会发布公告称,2024年将调整部分商品的进出口关税。其中,降低氯化锂、低砷萤石、燃料电池用气体扩散层等国内短缺的资源、关键设备和零部件的进口关税。另外,对部分抗癌药、罕见病药的药品和原料等实施零关税。

有专家指出,氯化锂、碳酸钴等商品是新能源汽车行业的关键原材料,降低关税有助于支持企业在全球范围内配置资源,降低生产成本。

我国调整部分商品进出口关税

据财政部网站消息,为继续发挥进出口对经济的支撑作用,更好履行关税在统筹国内国际两个市场两种资源中的重要职能,12月21日,国务院关税税则委员会发布公告,2024年将调整部分商品的进出口关税。

根据公告,2024年1月1日起,我国将对1010项商品实施低于最惠国税率的进口暂定税率。一是加快推进先进制造业创新发展,降低氯化锂、低砷萤石、燃料电池用气体扩散层等国内短缺的资源、关键设备和零部件的进口关税。二是保障人民生命健康,以高质量供给满足居民消费需求,对部分抗癌药、罕见病药的药品和原料等实施零关税,降低特殊医学用途配方食品等的进口关税。三是降低甜玉米、芫荽、牛蒡种子的进口关税。此外,为促进新材料产业发展,降低高纯铝出口关税。

2024年1月1日起,根据国内产业发展和供需情况变化,在我国加入世界贸易组织承诺范围内,提高乙烯、丙烯、6代以下液晶玻璃基板等部分商品进口关税。

为扩大面向全球的高标准自由贸易区网络,持续推进高水平对外开放,推动建设开放型世界经济,根据我国与有关国家或者地区签署的自由贸易协定和优惠贸易安排,2024年将对20个协定项下、原产于30个国家或者地区的部分商品实施协定税率。中国-尼加拉瓜自由贸易协定自2024年1月1日起生效并实施降税。

为支持和帮助最不发达国家加快发展,2024年继续对与我国建交并完成换文手续的最不发达国家实施特惠税率,并根据联合国最不发达国家名单和我国过渡期安排,调整特惠税率适用国别。

为促进我国优势产品更好参与国际市场竞争,2024年将适当调整本国子目,增列装饰原纸、高端钢铁产品等税目。调整后,税则税目总数为8957个。

部分抗癌药、罕见病药零关税

据央视新闻报道,2018年以来,我国先后取消了第一批和第二批抗癌药、罕见病药及相关原料的进口关税。为持续保障人民生命健康,2024年将继续对部分抗癌药、罕见病药的药品和原料实施零关税。其中,钇[90]微球注射液是治疗肝部恶性肿瘤的抗癌药物,曲前列尼尔是用于治疗特发性肺动脉高压的罕见病药品原料。

协和医院临床营养科副主任陈伟表示,钇[90](微球)注射液是用于原发性的肝癌,还有一部分是针对消化道肿瘤复发了以后,肝转移的这些病人,都有一些比较明确的、实际的作用。特发性的肺动脉高压是一种罕见性的疾病,通过曲前列尼尔这种药物的治疗,能够起到改善生活质量,改善这种肺动脉高压的情况,但是他需要持续用药,避免了肺移植等等这些极端治疗。

此外,2024年还将对吸入用异丙托溴铵溶液实施零关税,该药品在临床上被广泛用于儿童哮喘类疾病的治疗。协和医院临床营养科副主任陈伟称:“我们儿童在呼吸道哮喘的情况下,所常用的一类药物,特别是在冬季这种呼吸道疾病高发的季节,如果能有这种常用的特效药,对于儿童健康的防护还是非常重要的。”

除了这些药品和原料,2024年,我国对特殊医学用途配方食品实施了零关税。这类食品是为了满足进食受限、消化吸收障碍、代谢紊乱或特定疾病状态人群对营养素或膳食的特殊需要,专门加工配置而成的配方食品。

专家介绍,特殊医学用途配方食品,简称特医食品,在我国还是一个新生事物,它主要解决患者因为某种疾病造成的营养吸收代谢利用的障碍,不能正常吃饭或者吃不够饭,而造成的营养不良问题。特医食品针对几乎所有疾病都有相应的营养配方,对于我国来说,受益人群众多。

新能源汽车行业也有利好

值得关注的是,2024年的关税调整,还聚焦加快推进先进制造业创新发展方面,降低了部分原材料、中间品及零部件的进口关税。其中,涉及新能源汽车行业的关键原材料氯化锂、碳酸钴等,这有利于降低行业生产成本。

根据方案,2024年将降低燃料电池用气体扩散层、以沼气为燃料的装有点燃式活塞内燃发动机的发电机组等关键设备和零部件的进口关税,可以更好满足国内生产需要,加快推进我国先进制造业创新发展。

中国汽车技术研究中心有限公司资深首席专家黄永和表示,今年新增了一个燃料电池用气体扩散层,这个是膜电极的重要组成部分,实际上它就是碳纸,俗称就是燃料电池膜电极所用的碳纸,2024年暂定税率为9%,我们最惠国税率是17%,所以降税力度还是非常大的。

不仅如此,2024年将降低氯化锂、碳酸钴、低砷萤石等资源性商品的进口关税。其中,氯化锂、碳酸钴等商品是新能源汽车行业的关键原材料,萤石是战略性矿产资源,降低关税有助于支持企业在全球范围内配置资源,降低生产成本,提升产业链供应链的韧性。

另外,在12月21日晚间,工信部也发布了新能源汽车行业相关利好消息。据悉,12月21日,全国工业和信息化工作会议在京召开。会议强调,2024年要深化原材料、消费品“三品”行动,提振新能源汽车、电子产品等大宗消费。支持新能源汽车换电模式发展,抓好公共领域车辆全面电动化先行区试点。

转载请标注:我爱技术网——重磅!调整关税!这个板块迎利好