驰援住房消费:近百城出台公积金新政 将释放多少购买力?

发布时间:2024-04-17 | 发布者: 东东工作室 | 浏览次数: 次首付不够,公积金来凑。近期,多地住房公积金中心发布公告,允许公积金直接用于买房付首付,向市场注入购买力。

证券时报记者不完全统计,去年7月“因城施策促进房地产市场平稳健康发展”提出以来,至少有82个城市出台公积金新政,其中有29个城市已经可以用公积金支付首付款。

本轮公积金大松绑,政策空间有多大?回顾过去二十年,公积金在历次宏观调控中扮演着什么角色?在本轮政策松绑的大潮下,一些公积金贷款率已经偏高的城市,未来是否会出现流动性风险,需要审慎对待。

多地打开公积金政策工具箱

5月17日,国家统计局公布4月70城商品住宅销售价格指数,显示70个大中城市中商品住宅销售价格环比上涨的城市个数减少,环比涨幅回落,其中二手住宅环比涨幅回落更为明显。房地产市场复苏进程缓慢。

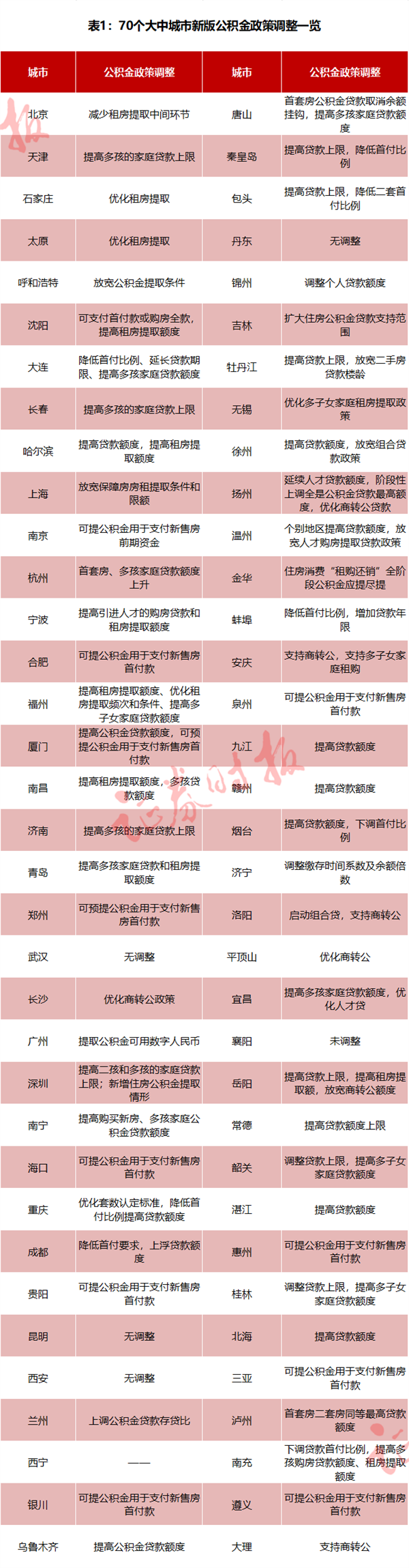

自去年7月国务院常务会议提出“因城施策促进房地产市场平稳健康发展”以来,各地公积金政策陆续做出调整。证券时报记者统计,目前至少有82个大中城市出台公积金新政支持住房消费,被纳入国家统计局监测的70个大中城市中,已有65个城市出台了更积极的公积金政策(表1)。其中,沈阳、大连、南京、青岛、郑州、合肥等13个城市已支持在购房首付中使用公积金。

公积金直接用于支付首付,可以缓解职工在购房早期的筹资压力,排除买房路上最大的“拦路虎”,使得购房交易更加顺畅。过去,各地为了配合房地产市场的调控政策,要求购房首付须是自有资金,职工需自筹首付,再向公积金中心申请提取。

除了支持首付之外,各地的松绑政策还包括,提高公积金贷款上限,允许多孩家庭在贷款上限基础上再上浮;降低公积金贷款对首付比例的要求;提高“商转公”贷款额度,优化流程、增加提取频率等等。

政策调整后,一些地方的公积金提取和贷款快速增长。以青岛为例,新政于去年下半年实施,今年1-4月,该市住房消费的提取、贷款发放金额均实现两位数增长。4月,该市发放公积金贷款同比增长104%,发放金额突破历史单月最高值;支持职工购房、租房、偿还贷款等住房消费提取金额同比增长21%。

唐山市的公积金新政侧重支持青年人群购房,取消了首套房公积金贷款与余额挂钩的制度,自今年4月1日新政施行以来,该市青年群体贷款发放额平均增加了约25万元,购房占比提升4个百分点,需求也是明显提升。

将释放多少购买力?

眼下,各地纷纷松绑公积金政策支持住房消费,向市场注入购买力。公积金有望向住宅市场提供多少“弹药”?

2021年,全国住房公积金完成缴存2.92万亿元,提取2.03万亿元,发放贷款1.4万亿元。也就是说,2021年公积金通过提取和贷款向居民释放了3.43万亿元资金用于住房消费和还贷。如果以近5年提取和贷款的平均增速计算,2023年该数字有望达到4万亿元。

公积金贷款是和购房行为相对密切的指标。截至2021年末,公积金缴存余额8.19万亿元,贷款余额6.9万亿元,个人住房贷款率(年末贷款余额与缴存余额的比率,下称“贷款率”)为84.18%。

业界通常认为,住房公积金的贷款率低于85%,表明公积金的流动性偏宽松,政策尚有一定的放松空间;85%-90%属于正常区间,91%-95%为流动性偏紧,95%以上为流动性紧张预警,100%则为流动性不足。

2022年全国公积金报告尚未发布,但从主要城市发布的最新公积金报告来看,2022年全国的贷款率预计不会比2021年出现明显上升。如果参考2021年数据,以贷款率90%为流动性预警线,预计全国公积金可以释放4763亿元增量贷款资金;如果以95%为流动性不足的上限,预计可以释放8857亿元增量贷款资金。

值得注意的是,上述资金并非全部用来购买新房,偿还房贷也是重要去向。不过,公积金是住房消费专用款,不管是用于首付还是还贷,这些资金都支持了住房消费,尤其是刚需和改善型需求。

易居研究院研究总监严跃进表示,近期不少地方出台公积金支持首付的政策,这是一个很好的现象,有望为市场带来更多增量资金。

公积金政策助力历次调控

历史上,公积金在购房市场上扮演着什么角色?回顾我国房地产市场的多轮调控,都能看到公积金的身影。

2015年,公积金政策配合房地产市场“去库存”,各地发放公积金贷款笔数出现跨越式增长,一些城市的公积金贷款率一度超过100%。

2017年,房地产市场出现过热迹象,住房公积金作为房价调控的手段之一,收紧提取和贷款政策,“认房又认贷”、“贷款额度与缴存年限挂钩”、“异地购房不能随意提取”等成为常见做法方式,部分地区公积金贷款出现大幅下降。

2012年-2021年,每年因公积金提取和贷款等形成的住房消费资金,在当年全国商品房销售额中的占比15%-25%之间。占比最高的时期为2015年-2016年,当时为支持房地产“去库存”,全国公积金贷款发放笔数和贷款金额出现明显上升,带动这一占比上升至25%。2016年,全国公积金贷款率上升到88.84%,为近十年最高。但在2017年新一轮调控政策下,各项指标快速回落。

可见,公积金对于个人住房消费确实贡献了一臂之力,但是其支持力度最大的时候也仅为1/4。

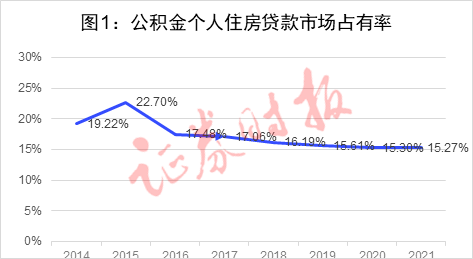

公积金贷款指标也呈现类似的特征。“个人住房贷款市场占有率”,是当年住房公积金贷款余额占全国商业性和公积金贷款余额之和的比率,体现了公积金贷款对整个房贷市场的贡献度。2015年末,公积金贷款市场占有率尚有22.7%,但随着房价的上涨,到2021年末该市场占有率已经下降至15.3%(图1)。说明对于购房者而言,公积金贷款在房贷中的作用逐年变小。

这意味着,购房者即便有公积金,在高房价之下,买房一样有压力。这也是为何不少人对公积金生出“鸡肋”感觉:买房靠它指望不上,没有它又愈加艰难。

对公积金贷款额度不足感受最深的当属北上广深购房者。数据显示,2022年,北上广深四地公积金贷款每笔平均金额分别为77万元、75万元、68万元、70万元,这个额度与一线城市动辄数百万元的房屋总价之间存在不小的距离,大多数购房者还需要申请商业贷款做组合,以致通过公积金贷款获得的杠杆和利息优惠有限。

除了公积金贷款额度不充足之外,一线城市还面临更严格的提取与贷款限制,也让公积金变得“好看不好用”,实用价值“缩水”。

不过,北上广深的情况并不能复制到全国。2021年,全国公积金贷款的平均金额为45万元,在房价较低的二三线城市,这笔贷款对购房仍能起到显著的支持。这也是二三线城市积极松绑公积金政策的原因。

公积金流动性困扰

公积金运营,要兼顾收益性和流动性的平衡,既要让公积金尽可能地产生收益,又要满足职工日常提取和贷款的需求。

作为重要的流动性指标,公积金的贷款率影响着公积金政策松绑的上限。当该指标接近或者达到100%的时候,意味着公积金将要或者已经透支了。

2017年至2021年,全国住房公积金贷款率连续五年下降(图2)。如果以贷款率95%为流动性不足的上限,当前公积金流动性仍较为宽松,尚有一定的发力空间。

不过,在全国整体宽松的水平之下,地方之间的差异巨大。贷款率高的省份或直辖市,如浙江、贵州、重庆等地超过90%,如果继续放松政策,将需要重点关注流动性问题;贷款率低的地区,如黑龙江(55.25%)、西藏(60.67%)、内蒙古(65.65%),公积金使用效率低,既影响了收益率,也造成了资源闲置。

2022年数据显示,北上广深四个城市的贷款率均低于85%。最高的是上海84.9%,其次是广州76.2%,再次是北京72.7%,深圳仅69.9%。受到房地产调控的影响,北上广深的贷款率近5年一直处于下降的趋势。这也意味着,北上广深的政策可能还有一定发力空间。

近年,一些公积金流动性较紧张的城市,制定了多种方案筹措资金。武汉、合肥、贵阳、洛阳、太原等城市,纷纷出台公积金流动性管理办法,一方面提高流动性容忍度,一方面拓展流动性补充措施。

以武汉为例,2022年末,武汉市公积金的贷款率为94.18%,接近95%的黄色预警线。今年2月,武汉市针对住房公积金流动性管理征求意见,将公积金流动性不足(偏紧)的预警线从85%提高至96%,将贷款率大于100%定义为流动性不足。

福州采取“住房公积金贷款流动性调节系数”来预防流动性不足。根据福州住房公积金管理委员会规定,当个贷使用率在80%-95%区间时,住房公积金贷款流动性调节系数1,在该情况下,福州职工家庭住房公积金贷款最高额度为双职工80万元、单职工50万元,如果下一季度末该指标出现变化,则会调整贷款的最高额度,以管理流动性。

泸州市公积金中心通过“灵活启停公积金贷款发放轮候制度”来解决流动性问题。当该地贷款率高于或低于85%时,予以重点关注,跟踪监测,适时启停贷款发放轮候制度,以防范资金流动性风险发生。

上海交通大学住房与城乡建设研究中心主任陈杰对证券时报记者表示,站在地方公积金管理委员会的角度,如果公积金贷款发放过多,出现流动性紧张,会影响到业务的正常办理,甚至有可能造成违约事件,这是公积金决策部门所尽力避免的。因此,各公积金中心对公积金提取和贷款政策的调整都会十分谨慎。

公积金政策优化何解

上世纪90年代初,我国借鉴新加坡,在上海试点住房公积金制度,为“房改”探路,当时主要是为了解决住房建设资金不足、居民买房意愿不强和支付能力低下等问题。

1994年,上海经验推向全国,住房公积金确立“个人存储、单位资助、统一管理、专项使用”的原则。因为具有“免税工资”的特征,公积金受到职工的欢迎,被视为一项重要的员工福利。

此后,住房公积金成为了我国重要的政策性住房金融制度,跟随经济发展步伐,覆盖面不断扩大。

从缴存情况来看,全国住房公积金的年缴存额从2012年的9821亿元增加到2021年的2.92万亿元,年平均增速为12.85%,高于同期GDP的增速。

在参与职工人数上,从2012年的1亿人增加至2021年的1.6亿人,年平均增速5.5%,高于全国城镇就业人口年均增速2.8个百分点。

在提取方面,住房公积金年提取额从4097亿元增加到2.03万亿元,提取率从49.97%增加到69.68%,公积金的使用率逐年提高。

贷款方面,住房公积金年度发放贷款额从5565亿元增长至1.4万亿元,年平均增长10%。2017-2021年,公积金贷款共为购房者节省利息1.26万亿元。

截至2021年末,全国住房公积金累计缴存总额22.5万亿元,提取总额14.31万亿元,累计贷款总额12.53万亿元,提取和贷款总额超过26万亿。也就是说,过去三十年,全国住房公积金统筹了超20万亿计的真金白银投向房地产市场,有力地支持了职工住房消费。

虽然公积金取得了显著的成绩,但其积累速度仍然无法与房价上涨的速度相提并论,尤其是近年,仅靠公积金支持买房逐渐力有不逮。为此,不少业界人士提出,应该大力支持公积金扩大覆盖面,在更大范围内解决流动性问题。

然而,站在企业的角度,5%-12%的缴费基数是不小的成本,虽然公积金是强制性的住房储蓄制度,但不少中小企业仍采取各种方式规避缴存公积金。截至2021年,全国住房公积金共覆盖实缴职工人数1.6亿,仅覆盖了全国城镇就业总人口的35%。2012年-2021年,这一覆盖面仅上升了8个百分点,说明住房公积金扩面的工作并不轻松。

公积金流动性不足,背后还指向统筹层次偏低的问题。中国社会科学院世界社保研究中心主任郑秉文曾经指出,住房公积金统筹层次太低,贷款率高的地区和低的地区之间不能在全国范围内调剂使用结余资金,资金管理层次太低和地区割据降低了结余资金的互助效率。2016年至2021年,全国住房公积金增值收益徘徊在1.6%左右,远低于同期社保基金的平均收益,备受外界诟病。

陈杰表示,当前公积金政策虽不完美,但它对于降低职工的购房负担仍然发挥着重要作用。

有学者建议,未来,住房公积金宜拓展贷款资金筹集渠道,盘活存量资产,利用资产证券化、沉淀资金管理、资金期限配置优化等措施,提升存量资金的流动性、收益性和安全性。

转载请标注:我爱技术网——驰援住房消费:近百城出台公积金新政 将释放多少购买力?