2022母亲节营养保健消费:多品类同比增长近40\\\%,附重点品牌分析

发布时间:2022-05-08 | 发布者: 东东工作室 | 浏览次数: 次2022年的母亲节前夕,京东消费及产业发展研究院发布了“母亲节消费趋势”。据京东方面统计,母亲节活动期间实用型礼品热销,例如冷藏菜肴的成交额环比3月份同长度周期增长超过10倍;“健康”依然是母亲节消费的热门,健康服务、滋补养生品的消费增长明显。

近三年,母亲节健康型商品消费年均增长达到217%,营养健康类商品数量年均增长350%,健康服务套餐年平均增长68倍,近几年服务型消费的覆盖地区越来越广,健康+服务业务满足了人们的需求,逐渐成为了人们的日常型消费。

目前,京东对于营养保健品类也进行了更加细分的动作。在营养保健大类下,分别设立了增强免疫、补肾强身、美颜/抗氧化、调节三高、维生素/矿物质、骨骼健康、明目益智、运动营养、婴幼儿营养、体重管理、保健饮品等13个二级类目,每个二级类目下还分出了3至9个三级类目。

其中,深受女性消费者欢迎的几个类目主要有增强免疫、美颜/抗氧化、体重管理等。

营养保健—“增强免疫”行业大盘

今年4月份,增强免疫相关市场规模达到8000多万元,同比增长约32%,且市场饱和度提升,供大于求,整体均价同比下滑了约12%。其中,主要的热门成分是蛋白粉,占比达到60%。

*数据源于鲸参谋

营养保健—“增强免疫”品牌占比

在该品类中,汤臣倍健市占比领先。今年4月份汤臣倍健“增强免疫”相关功能的产品销量超过8万件,市占比约25%。其次是Swisse、同仁堂、康恩贝、初元等品牌,市占比约在6%至8%。

*数据源于鲸参谋

营养保健—“美颜/抗氧化”行业大盘

在美颜/抗氧化类目中,胶原蛋白则占了大头,占比超过45%。目前美颜/抗氧化整体市场规模达到7000多万元,同比增长约38%。

*数据源于鲸参谋

营养保健—“美颜/抗氧化”品牌占比

在该品类中,Swisse市占比领先。今年4月份Swisse相关功能产品销量超过5万件,市占比约25%。其次是汤臣倍健、养生堂等品牌。

*数据源于鲸参谋

营养保健—“体重管理”行业大盘

目前,体重管理市场处于起步阶段,体量较小,规模在600多万元,近两年也在平稳发展。膳食纤维素和代餐奶昔是主要的两类产品,不过产品形式比较多样,除了奶昔以外,还有纤维粉、压片糖果、咀嚼片、纤维棒等。

*数据源于鲸参谋

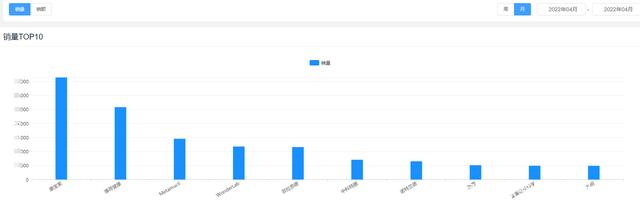

营养保健—“体重管理”品牌占比

目前,市场整体集中度不高。在该品类中,康宝莱市占比领先。今年4月份,康宝莱月销7000多件,占比达到16%左右。其次是薄荷健康、Metamucil、WonderLab、菲拉思德等品牌。

*数据源于鲸参谋

营养保健—重点品牌分析

汤臣倍健:

覆盖京东平台50余个类目、近一年店铺数量约100家、年销售额超13亿元(仅京东)

通过对汤臣倍健品牌的监控,品牌销售规模有所增长,且在每年的下半年迎来销售高峰期,尤其是在双十一期间。其次,品牌店铺数量也不断增长,今年4月活跃店铺已超过120家,同比增长了100%。

*数据源于鲸参谋

在所有店铺中,两大自营店铺的销量占比达到约60%,其余店铺销量占比约40%。其中,维生素、蛋白粉、钙片是汤臣倍健的王牌产品,三类产品占整个品牌的销量超过50%。

*数据源于鲸参谋

Swisse:

覆盖京东平台60余个类目、近一年店铺数量约120家、年销售额超12亿元(仅京东)

通过对Swisse品牌的监控,近一年半内Swisse品牌发展较为平稳,相较去年无明显增长。不过品牌店铺数量从2021年下半年开始有所增长,从以往的70余家店铺增长至150余家店铺。

*数据源于鲸参谋

养肝/清肺、补钙、维生素、鱼油等都是Swisse品牌的王牌类目,平均每个类目的销量占比均在10%以上,尤其是养肝/清肺、钙和维生素,占比均在15%以上。

*数据源于鲸参谋

康宝莱:

覆盖京东平台20余个类目、近一年店铺数量约20家、年销售额超3800万(仅京东)

同理。对康宝莱的品牌监控中,我们发现代餐奶昔是康宝莱的主要营收来源之一,销量和销售额占比都达到近50%左右。还有一个年销售额超千万的类目是减肥塑身,占比达到约30%。

*数据源于鲸参谋

不过,目前康宝莱在京东平台还没有品牌自营旗舰店铺,热销第一的店铺是北美海外瘦身专区,店铺内康宝莱相关产品的年度销售额超1500万元。其余店铺也主要以海外专营店和旗舰店两种类型为主,店铺销售额从十几万到上百万不等。

*数据源于鲸参谋