非农公布前债市观望情绪浓烈 美债收益率窄幅整理成交低迷

发布时间:2023-01-03 | 发布者: 东东工作室 | 浏览次数: 次(原标题:非农公布前债市观望情绪浓烈 美债收益率窄幅整理成交低迷)

美债收益率周三(6月2日)小幅下跌,交投整体陷于窄幅区间内,成交低迷。投资者在周四公布ADP就业数据和周五公布的非农就业报告之前,正避免进行大规模押注。

行情数据显示,10年期美债收益率隔夜尾盘下跌1.1个基点报1.59%。纽约时段盘初美债涨势曾受到德债上扬的支持,随着美股涨幅消退,美债收益率接近盘中低点。其他各周期收益率隔夜波动也不大:2年期美债收益率下跌0.5个基点报0.153%,5年期美债收益率下跌1个基点报0.799%,30年期美债收益率下跌1.4个基点报2.275%。

花旗利率策略师Bill O‘Donnell表示,周三债市成交量低迷,当日收益率的小幅波动首先归因于摩根大通的一项客户调查,该调查称利率资产的空头头寸处于2017年末以来最多。此外有消息称,美国参议院议员Elizabeth MacDonough裁定,2021年预算磋商中只允许再使用一次立法协商,这也给收益率造成了些许影响。此举最终可能会推迟美国总统拜登的一些经济举措获通过的时间。

从走势看,指标10年期美债收益率过去一周来一直陷于1.55%-1.64%的区间。更能反映投资者升息预期的两年期美债收益率,则自美联储去年将利率降至近零水平以来一直处于锚定状态。

有分析人士指出,眼下的美债市场似乎正处于一种平静却又不安的情绪中,无论是多空双方都无力彻底击垮对方。而在4月就业报告远逊于预期之后,将于周五公布的5月非农就业报告,预计将为劳动力市场复苏的稳定性提供至关重要的线索。目前市场预测中值为5月非农就业岗位将增加65万。

尽管此前多项美国经济数据显示重启正在推动经济增长,但劳动力市场复苏的根基还不够稳固。美联储曾表示,将保持宽松的货币政策,直到实现就业最大化。

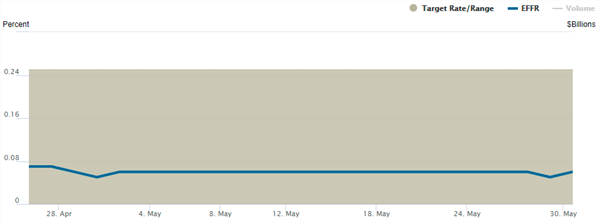

联邦基金有效利率出现反弹 逆回购使用量连续第三日下滑

在近来备受关注的短期利率市场方面,在上周五跌至0.05%的一个月低位后,美联储“最重要的利率”联邦基金有效利率(EFFR)周二回升至了0.06%,这预示着上周五的回落仍主要归因于月底再平衡。该利率通常在美东时间次日上午9点(北京时间次日21点)公布。

此外,美联储隔夜逆回购操作的需求量在周三也降至一周最低4388亿美元,创5月25日以来新低;连续三个交易日下降,创3月份以来最长连降天数。美国利率市场资金面流动性泛滥的现象似乎有所改善,这令美联储本月是否会调整管理利率的前景再度存疑。

美联储方面周三传来了多则颇受瞩目的消息。在周三收盘后,美联储发布公告称将逐步缩减疫情期间推出的SMCCF(二级市场信贷便利)工具所购买的资产,这一临时的疫情支持工具已经于去年年底关闭。美联储发言人还特意强调,投资组合缩减与货币政策无关,也不是货币政策的信号。

美联储在公告中称,投资组合的出售将是逐步和有序的,并将通过考虑交易所交易基金和公司债券的日常流动性和交易条件,最大限度减少对市场运行产生任何不利影响的可能性。纽约联储在开始出售之前将提供更多细节。根据上周更新的资产负债表细节,美联储二级市场企业信贷便利项下一系列公司债和ETF持仓余额约137亿美元。

美联储周三公布的最新经济褐皮书报告则显示,4月初至5月底,美国经济以温和的速度增长,比前一报告期内的速度略快。但企业普遍表示受到供应链中断的拖累。制造商和房屋建筑商报告称,材料和劳工供应短缺。褐皮书称,企业还面临着交货延迟的问题。企业联系人预计未来几个月将面临成本上升和价格上涨。

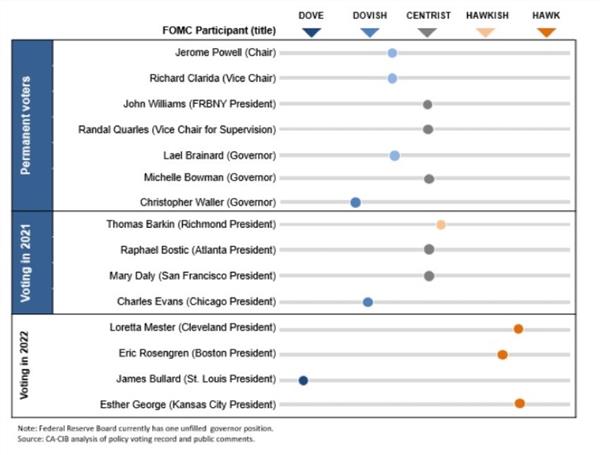

在联储官员讲话方面,美国费城联储主席哈克(Patrick Harker)周三再度表示,美联储应开始讨论缩减债券购买计划的时间表。哈克周三在一场线上活动中说,“我认为我们应在适当时候缓慢、谨慎地减小债券购买规模,等时机到了,这就是我们需要开始讨论的事情。”

哈克和达拉斯联储主席卡普兰(Robert Kaplan)目前堪称是美联储内部近来最为鹰派的人物。他们两人近几周多次公开表示,减码讨论宜尽早进行。不过颇为讽刺的是,无论是哈克还是卡普兰,今明两年在联邦公开市场委员会(FOMC)中都没有投票权。

转载请标注:我爱技术网——非农公布前债市观望情绪浓烈 美债收益率窄幅整理成交低迷